21世纪经济报道记者武瑛港北京报道

继连年亏损之后,“手术机器人第一股”要被股东减持了。

近日,天智航难得在一天内大涨12.74%,但是收盘后,天智航宣布了股东减持股份计划。

持股5.29%的股东先进制造基金和京津冀基金,分别拟以集中竞价方式减持不超过224.70万股,以大宗交易方式减持不超过449.39万股。

先进制造基金与京津冀基金属于一致行动人,两者合计减持不超过天智航总股本的3%。

虽然公告显示本次减持原因是股东自身资金需求,但在这时发布减持公告,不免会让人留意天智航的前三季度的业绩——营收9212万元,下降31.08%,扣非净利润亏损1.1亿元。

从以往业绩来看,天智航已经连续亏损十年。

但是在医疗器械营销管理专家王强看来,天智航亏损的原因更多还是来自于市场环境和赛道特点。

产品不错,何以连年亏损?

天智航的“高光时刻”仍然停留在2020年7月。

4年前的7月7日,天智航在亏损中上市,发行价12.04元,上市首日以86元收盘,一度刷新了科创板新股首日涨幅记录。

当天上午,有投资者在网络平台上抱怨:“开得太高了,二级市场连汤都没有。”

但2020年的医疗资本市场情绪高涨,天智航股价继续上涨,一周后达到141.60元,和发行价相比涨幅超过10倍。

此后股价开始走上“漫长的下坡路”。

当时有投资者把天智航的手术机器人比作“中国的达芬奇机器人”,但当时直觉外科的年净利润已超过10亿美元,而已经成立15年的天智航年亏损3373万元。

之后一直亏损到2023年,2024年前三季度仍是亏损状态,2020年至今已累计亏损6.42亿元。

但是从产品来看,天智航的手术机器人似乎并不差,而且一定程度上已经得到了临床认可。

天智航主要产品为骨科手术机器人,截至2024年第三季度末,其天玑系列骨科机器人手术量突破9万例,临床应用已覆盖200余家医疗机构,31个省、自治区、直辖市。

而且从市场份额来看,根据中国医学装备协会数据服务平台医装数胜统计,2023年我国骨科手术机器人市场销售金额约占全部手术机器人市场的25%左右,市场份额前三品牌分别为天智航、美敦力和史赛克,合计占比达到70.60%。

其中天智航市场份额排名第一,高出第二名美敦力10%以上。

从具体型号来看,在2023年我国骨科手术机器人市场份额Top10型号中,天智航的天玑2.0市场份额排名第一位。

然而即便如此,仍然抵挡不住连年的亏损。

王强向21世纪经济报道记者表示,天智航亏损的核心原因应该是骨科手术机器人的商业化路径太长,前期研发投入太大,对市场的教育成本很高,开发医院的周期也比较长,所以企业会在一段时间内持续亏损。

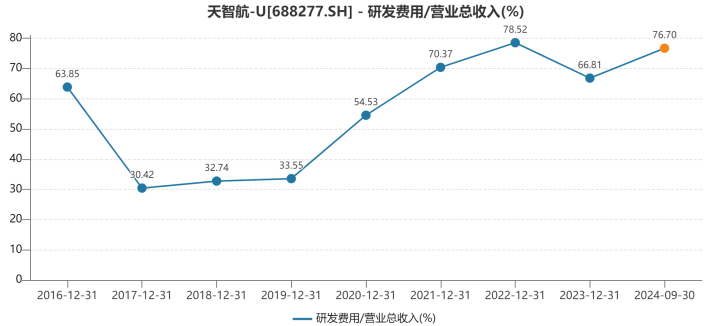

据梳理,2020年至今,天智航的研发费用率一直在50%以上,2024年前三季度一度突破75%。

然而从数额来看,天智航的研发费用称不上“高企”——2024年前三季度7066万元,同比下降了18.4%。

另外,天智航的持续亏损或许还与其收入结构有关。

2024年上半年,天智航的天玑骨科手术机器人开展手术数量超1.7万例,增长超70%,但并没有带来营收的上涨。

因为天智航主要依靠手术机器人的销售带来收入,而非手术本身——2023年,其骨科手术导航定位机器人销售收入1.4亿元,占总营收67.24%。

但2024年上半年,其骨科手术导航定位机器人实现销售985万元,占总营收16.9%。

而这一串数据背后,其实有复杂的成因。

“难上加难”?

“想要盈利就要把量提升起来,但是现在手术机器人的市场竞争越来越激烈。”王强表示。

据梳理,近年来全球范围内骨科手术机器人主要企业均被美敦力、史赛克、捷迈邦美等大型跨国企业收购。

目前美敦力旗下的Renaissance和MazorX,以及捷迈邦美旗下的ROSAONE获批在国内上市销售,与天智航在脊柱辅助手术领域已经展开直接竞争。

同时,史赛克旗下MAKO关节机器人已获批在国内外上市销售,较天智航产品关节置换机器人具备先发优势。

另外国内企业鑫君特、铸正、微创医疗、骨圣元化、键嘉、和华瑞博等公司的机器人产品已经获得第三类医疗器械注册许可证。

据众成数科统计,目前国内共有50张骨科手术机器人注册证,2024年已至少新增16个骨科手术机器人产品获批,仅2024年7-9月就新增6款骨科机器人注册证。

新进者越来越多,但“蛋糕”的数量却较为有限。

一位手术机器人领域业内人士告诉21世纪经济报道记者,全国每年新增的骨科手术机器人采购数量,可能整体还不到50台。

据了解,2023年3月《大型医用设备配置许可管理目录(2023年)》发布,将乙类设备单台(套)价格限额由1000-3000万元调增为3000-5000万元。

有业内人士表示,新规出台后,定价为1000多万元的骨科手术机器人不再需要配置证。

但是这似乎仍然没有明显提升行业天花板。

另一位业内人士向21世纪经济报道记者指出,医疗设备主要做增量市场,但在行业升级改革的影响下,大型医疗设备的采购量可能会进一步减少。

“价值上百万的医疗设备,采购周期本来就比较长,在行业升级改革背景下,医院的设备采购会更加谨慎,医院院长出于风险把控考虑,可能只有特别紧急急需的设备才会采购,非急需的设备就暂缓或者不采购。”该业内人士指出。

值得关注的是,其他医疗设备企业的业绩似乎也没有那么理想。

2024年前三季报,迈瑞医疗的营收和归母净利润分别增长8.0%和8.2%,而往年增速多在20%以上;联影医疗则是营收和净利润分别同比下降6.43%和36.94%。

除了采购量的减少,天智航可能还正在面对降价的压力。

根据中国采购网信息,2024年10月24日,乐清市卫生健康局骨科手术机器人中标结果公布,天智航的TiRobotForceProSuperior以1260万元价格中标。

但是在2024年6月24日公布的上海市老年医学中心中标结果中,天智航同一型号机器人的中标单价只有700万元。

除了设备本身,医疗服务的价格也在下降。

以北京为例,根据北京卫健委发布的《2019年第一批新增医疗服务价格项目规范表》,当时机器人辅助骨科手术在北京市海淀医院和垂杨柳医院的拟收价格为3.9万元。

北京积水潭医院也曾根据骨科机器人手术复杂程度分档,收费在1.8万元至4.5万元之间。

但是2021年8月,北京推出医保支付方案——机器人辅助骨科手术的费用固定为8000元。

除了价格问题,渠道和进院对医疗设备来说同样重要。

王强进一步告诉21世纪经济报道记者,创始人由科研出身的医疗企业,技术和产品一般都不错,但是营销方面可能会相对较弱。

“这是行业的通病,除非是引进大外企的高管,才能快速补齐营销短板,只靠企业自身的基因,很难在短时间内把营销做起来。”